もうすぐ確定申告!

皆さんは「医療費控除」をご存じですか?

配偶者控除、扶養控除、生命保険料控除・・・

会社員だと、このあたりは年末調整でお馴染みだと思います。

実は、医療費についても控除があり、条件を満たせば減税することが可能です。

特に、介護をしているご家庭でしたら、介護保険を利用した介護サービスの自己負担額でも医療費控除に合算計算できるものがあるのでチェックしておいた方が良いでしょう。

今回は、「医療費控除」について計算方法や明細書の書き方を解説いたしますので参考にしてみてください。

目次

「医療費控除」とは?

医療費控除とは、1年間の医療費が10万円を超えた分から税金が戻ってくる制度です。

控除額は、最高で200万円になります。

所得金額が200万円未満の人は、医療費が10万円以下でも控除できます。

この場合、所得の5%を超えた額が控除の対象です。

1年間の医療費の支払いが10万円を超える人、または1年間の医療費が所得金額の5%を超える人

対象者:納税者本人や、納税者と生計を一緒にする家族に支払った医療費

対象期間:その年の1月1日から12月31日の間に支払われたもの

申請窓口:税務署

有効期間:医療費を支払った年の翌年1月1日から5年以内

補足すると、医療費控除は年末調整では申告できないため、会社勤めの人でも確定申告が必要です。

あと、医療費控除の対象は自分だけでなく家族分をまとめて申告できます。

合算できる家族の範囲は、生計が一緒の場合は可能です。

例えば、単身赴任、仕送りをしている高齢の親など、離れて暮らしている家族でも含めることができます。

医療費控除額還付金の計算方法

医療費控除は、課税所得が200万円以上と200万円未満で計算方法が変わります。

所得税が200万円以上の場合

医療費控除は、以下の計算式で計算をします。

仮に、年間の医療費が15万円かかったとします。

医療費控除は10万円を超えた額が対象になるので、そこから10万円を引いて5万円が控除の対象になります。

医療費15万円−10万円=5万円

ここから保険金など、補塡された費用があれば差し引いてください。

次に、医療費控除の金額から所得税率を掛けて還付金を算出します。

所得税率は、下記表のように課税所得額に応じて決められています。

課税所得額に応じて、それぞれの税率で還付金額を計算してください。

年間医療費15万円の場合の還付金

|

課税所得額 |

税率 |

(かかった医療費) 15万円の場合の還付金 |

|

1,000~1,949,000円 |

5% |

2,500円 |

|

1,950,000~3,299,000円 |

10% |

5,000円 |

|

3,300,000~6,949,000円 |

20% |

10,000円 |

|

6,950,000~8,999,000円 |

23% |

11,500円 |

仮に医療費控除の金額が5万円の場合、税率が10%だと5.000円、20%だと10.000円になります。

ポイントは、所得税は累進課税になっていて所得が多いほど税率が上がる仕組みです。

なので、共働きの場合などは収入の多い方が申告するのが特になります。

所得税が200万円未満の場合

年金生活のシニアの該当者が多いと思いますが、所得の合計額が200万円未満の人の場合は「×5%」の方が低額で済みます。

医療費控除の金額から、5%を掛けると還付金が出せます。

仮に所得金150万、1年間に支払った医療費が10万円の場合は1250円です。

計算式は

所得の5%=75.000円

所得の5%を超えた額が控除の対象になるので、10万円−7.5万=2.5万円

医療費控除の対象額2.5万円×税率5%=1250円

下記表のように、支払った医療費に比例して戻ってくる金額も多くなります。

所得金額が150万円の場合の、医療費控除対象額と還付金額

|

支払った医療費 |

医療費控除対象額 |

還付金額 |

|

10万円 |

2万5,000円 |

1,250円 |

|

30万円 |

22万5,000円 |

1万1,250円 |

|

50万円 |

42万5,000円 |

2万1,250円 |

|

100万円 |

92万5,000円 |

4万6,250円 |

「医療費控除の明細書」の書き方

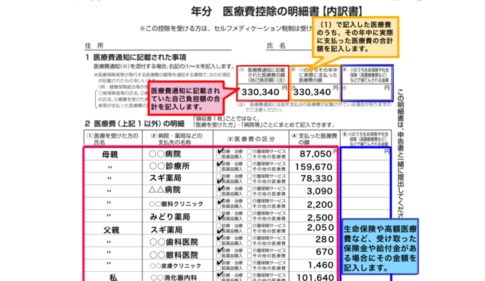

医療費控除を申告するには、事前に「医療費控除の明細書」を作成して税務署に提出しなければなりません。

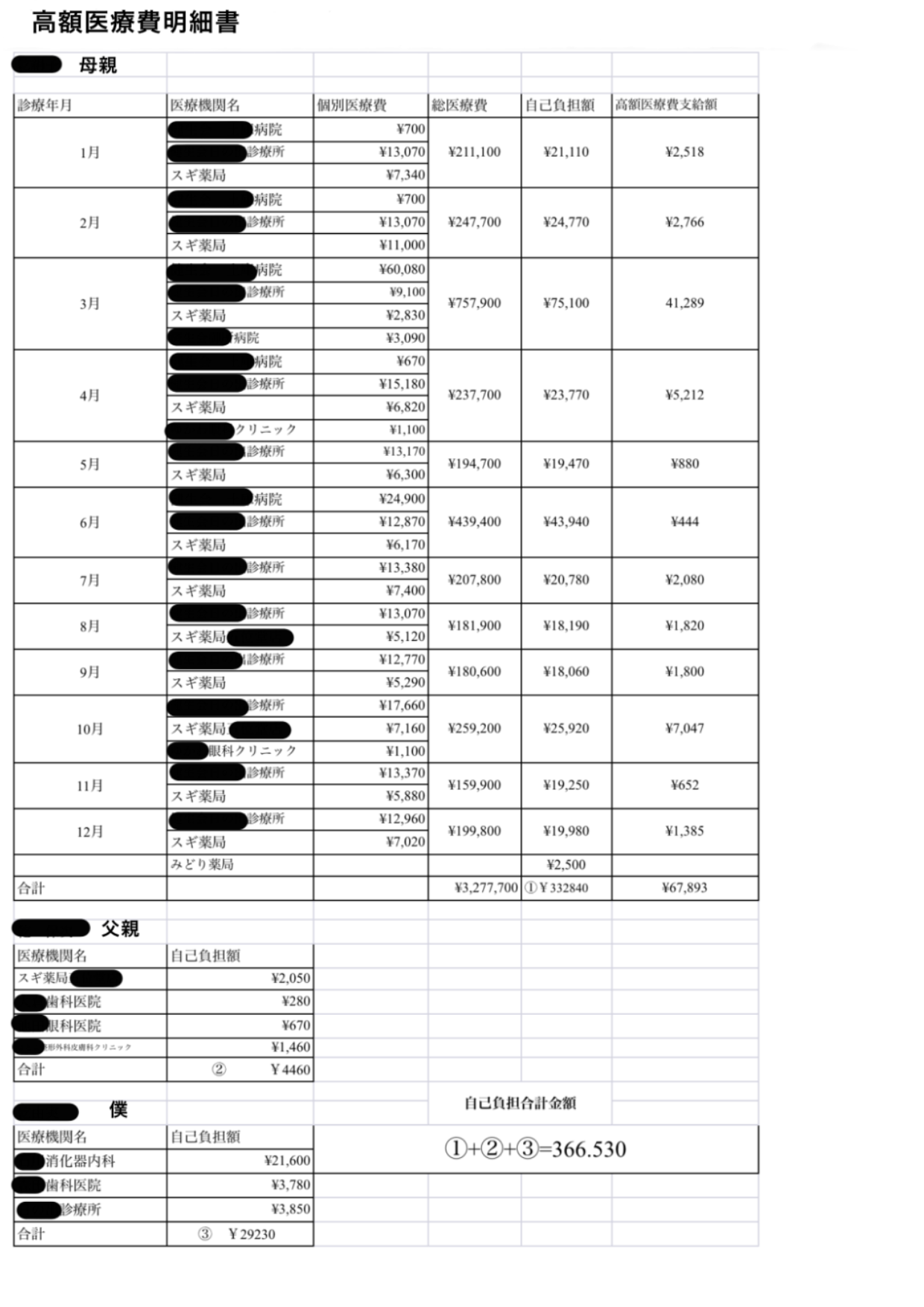

ちなみに、添付は僕が過去に提出した「医療費控除の明細書」です。

まだ、働いていた頃なので8年前のものになります。

明細書には、医療を受けた人や病院、治療費代など項目ごとに転記し、医療費の合計額を記載する必要があります。

しかし、この明細書のように月ごとに分ける必要はありません。

医療を受けた方、病院ごとにまとめて記入できます。

税務署または国税庁のHPから、フォーマットをダウンロードできるので書式に沿って記入していくと良いでしょう。「医療費控除の明細書【内訳書】」

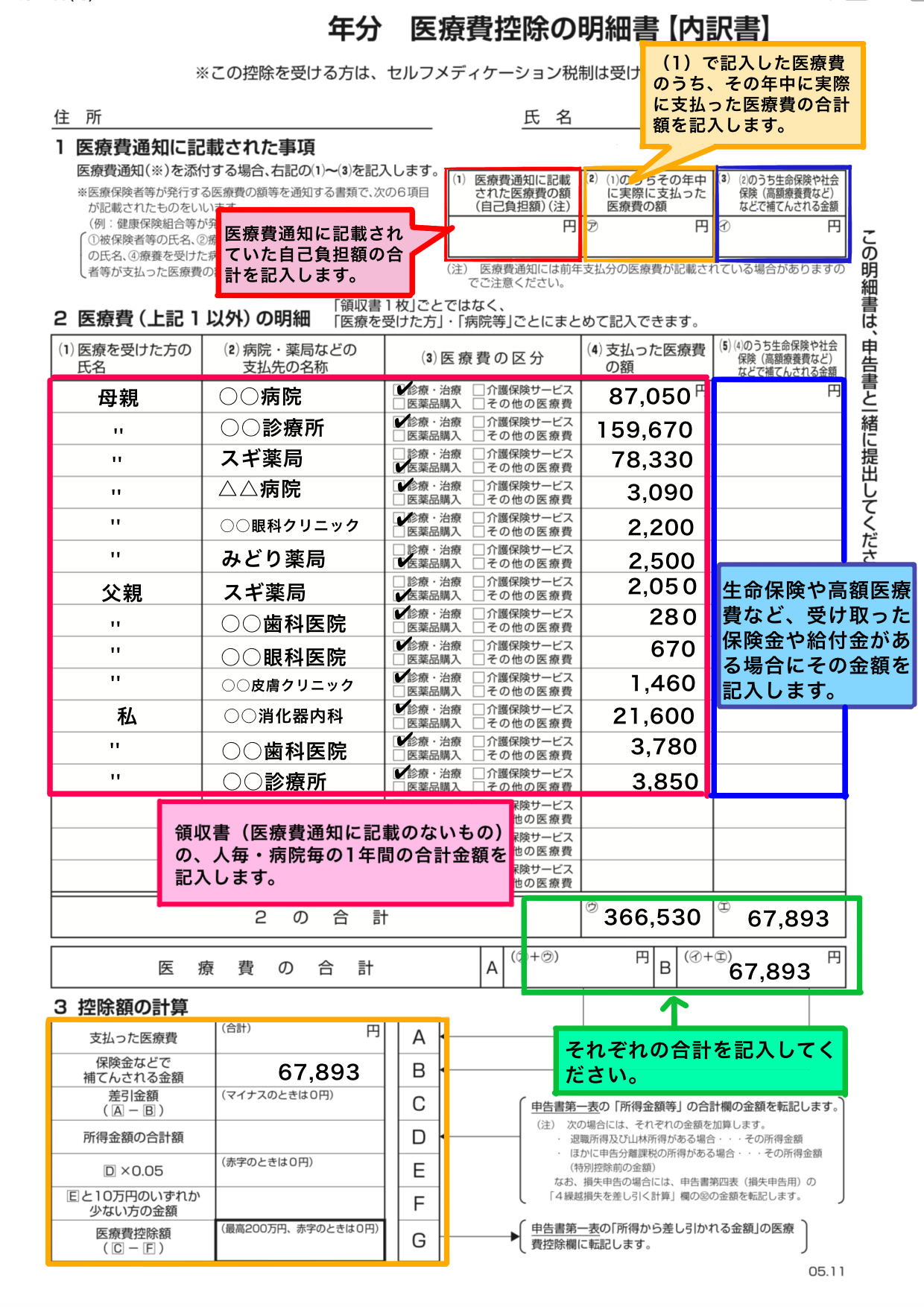

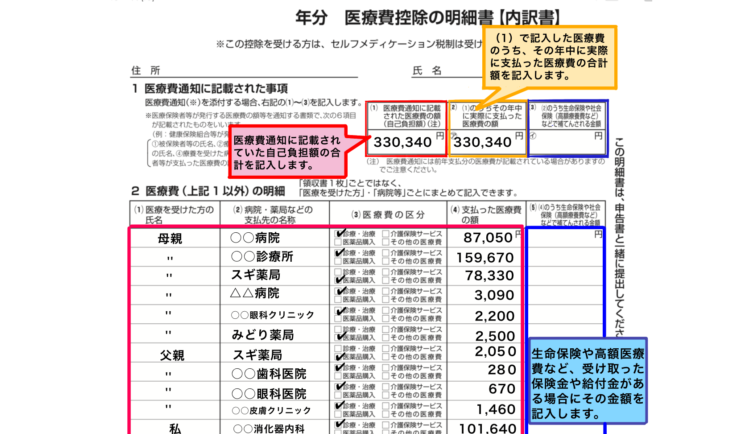

8年前の医療費控除明細書を、書式に沿って転記するとこんな感じになります。

1医療費通知に関する事項は、健康保険組合などから発行される「医療費通知」で申告する場合に数字を転記します。

2の医療費の明細の欄は、医療費の領収書から

- 医療を受けた人ごと

- 病院、薬局ごと

- 公共交通機関の交通費

1月から12月までの間の金額を、まとめて(4)に記入します。

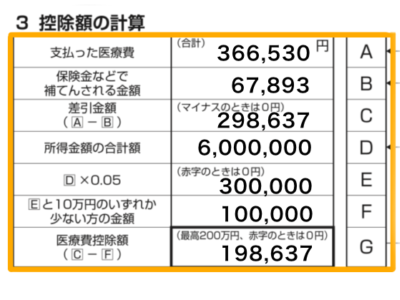

3控除額の計算の欄で、医療費控除額の計算をします。

所得額の5%か10万円にいずれか少ない方の金額を差し引き、残りの額を「医療費控除額」として確定申告に転記します。

8年前の還付金額は?

「医療費通知」は処分してしまったので、通知書に記載されていた自己負担額が分からないのですがナシとして計算してみました。

所得200万円以上なので、上記の式に当てはめます。

366.530ー10万ー67.893=198.637

198.637円が医療費控除額になります。

あとは、税率を掛けるだけです。

僕の場合は、所得税率は20%なので

198.530×20%=39.727

39.727円が還付される金額になります。

医療費控除の対象となる介護費用

親の介護で、医療費控除の対象となる費用についてです。

まず、病院での診療費、治療費、入院費などの医療費は基本として、医師の処方箋をもとに購入した医薬品の費用も対象になります。

我が家に関して言えば、訪問診療と訪問看護も対象です。

訪問医療は、介護保険を利用した介護サービスの自己負担額でも基本的には医療費控除の対象になります。

しかし、8年前の明細書には訪問診療は入れていますが訪問看護は計算に入っていません。

当時は、介護保険サービスは医療費控除の対象にはならないと思っていたからです。

あと、意外だったのは通院にかかる交通費も対象になること。

通院で電車・バスなど、公共交通機関を利用した料金は医療費に合算が可能です。

また、親の通院に帯同した交通費も可のようです。

その他にも、介護用おむつも医師による証明があれば対象になるとのこと。

我が家も、年間だと軽く5~6万円はかかる代物なので医師に相談するのもアリかと思っています。

介護費用は継続して、利用するものが多いです。

当然、年間にすると高額になってしまいます。

国税庁のHPで、お使いの介護用品やサービスが対象か否かを確認しておきましょう。

(国税庁/医療費控除の対象となる医療費)(医療費控除の対象となる介護保険制度下での居宅サービス等の対価)

所得税に加えて住民税も安くなる!

確定申告で医療費控除をすると、所得税だけでなく住民税も安くなるのですが、それは医療費控除は所得税や市県民税(住民税)の所得控除の1つだからです。

計算方法

引き続き、8年前の我が家の医療費控除明細書で計算します。

端数を切り捨て、年間の医療費が36万円として。

所得税と同じく10万円を超えた額が対象です。

年間の医療費36万円−10万円=26万円

36万から10万を差し引いて、26万円が控除の対象になります。

ここから税率を掛けます。

所得にかかる住民税の税率は、一律10%です。

26万円に10%を掛けます。

26万×10%=26.000円

という訳で26.000円の住民税が戻ってきます。

ただ、住民税は後日振り込まれる還付ではなく、医療費控除で26.000円安くなったあとの税額を納めることになります。

まあ、安くなることに違いないですが(^^♪

おわりに

今回は、「医療費控除」の計算方法や明細書の書き方を実例で解説いたしましたがいかがでしたか?

おさらいすると、8年前、我が家の節税は所得税4万円弱、住民税2万6千円でした。

確定申告で医療費控除の申請をすると住民税も安くなるので、1度で2度おいしくなります

6万6千円も返ってきたら、嬉しいですよね。

しかも、医療費通知の自己負担額が分からなかった分や、医療費控除の対象となる訪問看護を入れるともう少し金額が上がっていたと思います。

十分、家計の足しになります。

しかし、医療費控除を申請しなければ全くのゼロです。

そもそも、控除とは税金を安くする仕組みなので知らないともったいないですよ。

医療費控除の金額=1年間に支出した医療費の合計-10万円-支給された保険金など